Prieš kelis metus rašiau apie investavimą per tarpusavio skolinimo platformas. Tarpusavio skolinimo platformos pagrinde siūlė investuoti į fizinių asmenų vartojimo paskolas. Alternatyvios investavimo formos nestovi vietoje ir investuotojams siūlo vis sudėtingesnius finansinius produktus. Viena naujovių – nekilnojamo turto sutelktinis finansavimas. Šiame straipsnyje pasistengsiu paaiškinti, kas yra sutelktinis finansavimas į nekilnojamą turtą, kuo jis skiriasi nuo tarpusavio skolinimo ir palyginti skirtingus investavimo į nekilnojamąjį turtą modelius.

Prieš tęsdamas straipsnį, už pasidalinta informaciją ir įžvalgas norėčiau padėkoti sutelktinio finansavimo www.rontgen.lt platformos vadovui Martynui Stankevičiui.

Sutelktinis finansavimas: kas tai

Prieš pradedant gilintis į investicijas susijusias su nekilnojamojo turto vystymu, svarbu suprasti, kas yra sutelktinis finansavimas. Bendrąją prasme sutelktinis finansavimas – tai didelės žmonių grupės investavimas į verslo projektus mažomis sumomis. Sutelktinis finansavimas negali veikti be sutelktinio finansavimo platformos. Sutelktinio finansavimo platforma atrenka verslo projektus ir pasiūlo investuotojams juos finansuoti. Mainais investuotojams mokamos palūkanos už suteiktą paskolą arba investuotojas tampa verslo projekto dalininku (akcininku) ir pretenduoja į dalį įmonės pelno (žr. pav.). Sutelktinis finansavimas sudaro galimybę verslo projektams pritraukti dideles investicijas palankiomis sąlygomis ir leidžia investuotojams mažomis sumomis finansuoti daug skirtingų verslo projektų taip diversifikuojant investicinį portfelį ir sumažinant riziką.

Pavyzdys. Norint pastatyti daugiabutį, įmonei reikia pasiskolinti 1 000 000 €. Rasti vieną investuotoją, kuris paskolins milijoną eurų yra sunku ir brangu. Daug paprasčiau per sutelktinio finansavimo platformą rasti 10 000 investuotojų, kurie paskolintų po 100 €. Investuotojams tai irgi paranku, nes turėdami vos 1000 €, jie gali investuoti į 10 panašių projektų ir taip išskaidyti riziką.

Svarbu nepainioti sutelktinio finansavimo ir tarpusavio skolinimo. Sutelktinis finansavimas Lietuvoje pradėjo veikti tik 2018 m, įsigaliojus sutelktinio investavimo įstatymui. Sutelktinio finansavimo įstatyme nurodyta, kad sutelktinis finansavimas neapima vartojimo (2 str. 2 d.). Vartojimo paskolos ir paskolos su nekilnojamo turto užstatu yra finansuojamos per tarpusavio skolinimo platformas, kurių veiklos sritis reglamentuojama LR su nekilnojamuoju turtu susijusio kredito ir LR vartojimo kredito įstatymais.

Kodėl nekilnojamojo turto sutelktinis finansavimas jums turėtų rūpėti?

Nekilnojamas turtas užima svarbią vietą paskolų rinkoje. NT yra garantas, kad skolininkas grąžins pinigus investuotojui (skolintojui). Jeigu skolininkas laiku nemoka skolos įmokų, tuomet investuotojas (skolintojas) turi galimybę atgauti paskolintus pinigus pardavus skolininko nekilnojamą turtą.

Paskolos su nekilnojamo turto užstatu yra saugesnės, todėl už jas siūlomos ir mažesnės palūkanos. Minėtas paskolas galima prilyginti vartojimo kreditams su tarpusavio skolinimo platformų siūloma apsauga – garantiniu fondu. Abiem atvejais investuotojas (skolintojas) turi apsaugą, užtikrinančią, kad skola bus grąžinta. Investuotojo pelnas abiem atvejais taip pat yra panašus – svyruoja nuo 10 % iki 13 %. Abiem atvejais investuotojas turi apsaugą, tačiau nėra 100 % saugus: garantiniame fonde pinigai gali baigtis, o nekilnojamas turtas gali būti parduotas pigiau, nei paskolinta pinigų suma. Paskola su NT užstatu ir vartojimo paskola su garantiniu fondu turi daug panašumų, todėl jų rizikos ir pelno santykis irgi panašus. Tokioje situacijoje laimi tas investuotojas, kuris diversifikuoja savo investicinį portfelį, taip sumažindamas riziką. Tikimybė, kad išsipildys abu blogiausi scenarijai vienu metu (pasibaigs garantinis fondas ir nekilnojamas turtas bus parduotas pigiau nei likusi paskolos dalis) yra maža. Diversifikavus, sumažėja rizika, tačiau pelnas išlieka panašus, todėl pelno ir rizikos santykis pagerėja. Kiekvienam investuotojui rekomenduotina bent dalį savo investicinio portfelio susieti su nekilnojamu turtu. Toks paskolų portfelis turėtų būti mažiau rizikingas ir generuoti stabilesnes pajamas.

Iš pirmo žvilgsnio, tiek ir pakaktų žinoti pradedančiajam, norinčiam investuoti į nekilnojamą turtą per sutelktinio finansavimo platformas. Pradėjus gilintis, greitai supranti, kad investavimas į nekilnojamą turtą per sutelktinio finansavimo platformas yra daug painesnis nei atrodo iš pirmo žvilgsnio.

Investavimas į nekilnojamąjį turtą: skirtingi būdai

Prieš pradedant investuoti į nekilnojamą turtą su nekilnojamo turto užstatu reikia suprasti skirtingus investavimo būdus. Į nekilnojamą turtą galima investuoti per tarpusavio skolinimo platformas (angl. per-to-peer lending) ir per sutelktinio finansavimo platformas (angl. crowdfunding) keturiais būdais:

- Tarpusavio skolinimas susijęs su nekilnojamu turtu:

- Vartojimo kreditai asmenims, turintiems nekilnojamojo turto

- Paskolos su nekilnojamojo turto užstatu (hipoteka)

- Nekilnojamo turto sutelktinis finansavimas:

- Paskolos nekilnojamojo turto vystymui

- Nuosavybės finansavimas, tampant vystymo nekilnojamo turto dalininku (galimybė uždirbti iš nekilnojamo turto projekto pelno).

Galima ginčytis ar tarpusavio skolinimas, susijęs su nekilnojamu turtu, yra investavimas į nekilnojamąjį turtą (NT). Šios paskolos fiziniams asmenims turi sąlyčio taškų su nekilnojamu turtu, todėl nusprendžiau ir jas trumpai apžvelgti šiame straipsnyje. Manau, tai padės geriau suprasti skirtumą tarp tarpusavio skolinimo ir sutelktinio finansavimo.

Vartojimo kreditai asmenims, turintiems nekilnojamojo turto

Vartojimo kreditai dažnai suteikiami žmonėms, turintiems nekilnojamo turto. Skolininkas imdamas vartojamąją kreditą turimo nekilnojamo turto neužstato, tačiau jam delsiant grąžinti skolą, investuotojas (skolintojas) per antstolius gali kreiptis į teismą dėl nekilnojamo turto arešto. Vėliau skolininkui priklausantis turtas gali būti parduotas varžytinių metu, o gauti pinigai panaudojami skolininko skolai grąžinti.

Svarbu paminėti, kad turto areštas turi daug subtilybių ir ne visuomet vyksta tokia elementaria tvarka, kaip aprašyta aukščiau. Pvz. Pagal CPK 663 str. 3 d. asmeninis gyvenamasis būstas gali būti parduodamas iš varžytynių tik kai skola didesnė nei 2 030 Eur.

Nereikia manyti, kad per tarpusavio skolinimo (P2P) platformą skolinti pinigus asmeniui, turinčiam nekilnojamo turto, yra saugu. Nekilnojamas turtas daro skolą saugesnę (t.y. didesnė tikimybė, kad skolininkas grąžins skolą), bet ne saugią. Dažnai informaciją apie nekilnojamą turtą tarpusavio skolinimo (P2P) platformos administratoriui nurodo pats paskolos gavėjas, turtas nėra tikrinamas per nekilnojamo turto registrą, nėra vertinama nekilnojamo turto vertė. NT netikrina visos trys didžiausios Lietuvos tarpusavio skolinimo (P2P) platformos: Paskolų Klubas, Savy ir FinBee. Išieškojimo metu investuotojai gali būti nemaloniai nustebinti, kad skolininkas iš tikrųjų jokio nekilnojamo turto neturi, o jo vertė yra mažesnė už skolą (žr. pav.).

Kaip jau minėjau, skolinimas asmeniui, turinčiam nekilnojamo turto, su investavimu į nekilnojamą turtą turi mažai ką bendro. Visų pirma, tai yra investavimas į vartojimo paskolas.

Tarpusavio skolinimas su nekilnojamojo turto užstatu (hipoteka)

Vartojimo kreditai nekilnojamo turto turintiems asmenims turi panašumų į paskolas su nekilnojamo turto užstatu (hipoteka), nes abiem atvejais nėra kontroliuojama, kaip asmuo naudos pasiskolintus pinigus. Kita vertus, tai du skirtingi paskolų tipai, kuriuos reglamentuoja skirtingi teisės aktai (LR su nekilnojamuoju turtu susijusio kredito įstatymas ir LR vartojimo kredito įstatymas), todėl nevertėtų jų maišyti. Paskola su nekilnojamo turto užstatu yra viena seniausių ir populiariausių skolinimo formų. Nekilnojamas turtas yra naudojamas kaip garantas, kad skolininkas grąžins skolą laiku. Jeigu skolininkas vengia grąžinti skolą, tuomet tarpusavio skolinimo platformos operatorius skolą perduoda antstoliui, kuris išieško skolą (esant poreikiui parduoda nekilnojamą turtą (užstatą) ir investuotojams grąžina pinigus).

Paskolos su nekilnojamo turto užstatu (hipoteka) yra panašios į vartojimo kreditą asmenims, turintiems nekilnojamo turto. Pagrindiniai skirtumai yra šie:

- hipotekos atveju skolintojas (investuotojas) turi daug daugiau informacijos apie užstatomą turtą ir jo vertę;

- skolos išieškojimo / užstatyto nekilnojamo turto pardavimo varžytinėse procedūra yra paprastesnė ir greitesnė.

Kadangi paskola su nekilnojamo turto užstatu yra saugesnė, šių paskolų palūkanos yra mažesnės. Mažesnė paskolos rizika – atitinkamai mažesnis ir pelnas.

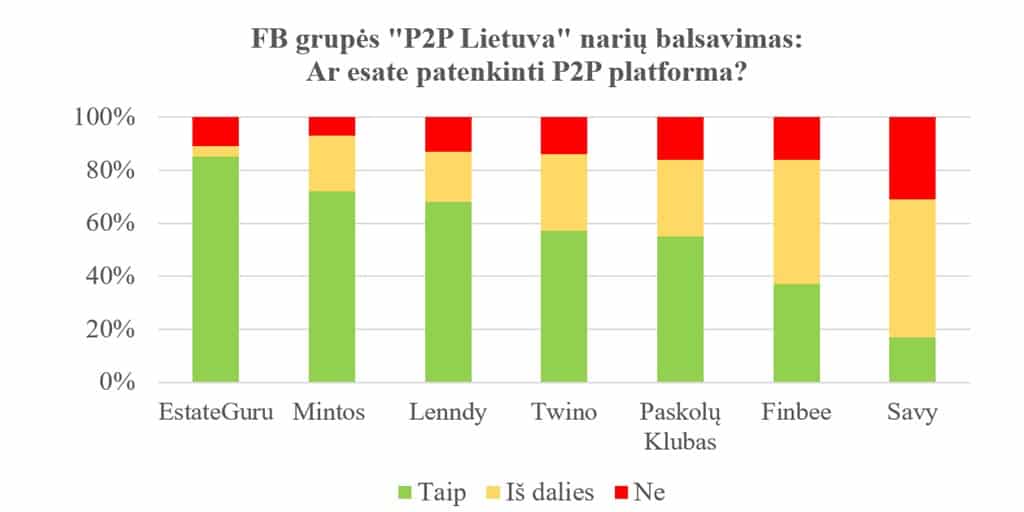

Investuoti į paskolas su hipoteka galite per Savy.lt, EstateGuru.co, Mintos.com. Lyderio pozicija šiame segmente tenka Estateguru.co, besispecializuojantiems paskolose su NT užstatu. Pravartu žinoti ir tai, kad EstateGuru yra užsitarnavusi lietuvaičių pasitikėjimą. FB grupės P2P Lietuva narių balsavimo rezultatai (2018-11-20) parodė, kad lietuvaičiai šia platforma yra labiausiai patenkinti.

Investuodami į paskolas su nekilnojamo turto užstatu susidursite su LTV rodikliu (angl. Loan To Value). Šis rodiklis parodo skolos riziką. Kuo LTV aukštesnis, tuo skolinimo rizika didesnė. LTV yra paskolos ir NT vertės santykis:

LTV=paskola / dabartinė NT vertė

Pavyzdys. Jeigu skolintumėte 20 000 € žmogui, užstatančiam savo 50 000 € vertės butą, tokios paskolos LTV rodiklis būtų 40 % (LTV = 20 000 € / 50 000 € x 100 % = 40 %)

Bendra taisyklė būtų siekti, kad LTV rodiklis būtų mažesnis nei 70 %. Kitu atveju, investicinė rizika paprastai būna pernelyg didelė ir blogiausio scenarijaus atveju galite neatgauti paskolintų pinigų.

Investuojant į paskolas su nekilnojamo turto užstatu ne visuomet daromas išsamus nekilnojamo turto vertinimas (vertinimą ne visuomet atlieka nepriklausomi NT vertintojai). Oficialaus turto vertinimo visada prašo Estateguru. Mano žiniomis, kiti tarpusavio skolinimo (P2P) platformų operatoriai NT vertinimą dažnai atlieka patys. Tokiu atveju, kyla rizika, kad užstatomas nekilnojamas turtas bus įvertintas per brangiai ir jį pardavus varžytinių, skolintojas patirs nuostolį. Nereikia pamiršti ir to, kad varžytinėse NT dažnai parduodamas pigiau nei jo kaina rinkoje, kadangi dėl NT įsigijimo varžosi vos keletas investuotojų, galinčių už nekilnojamą turtą sumokėti grynaisiais (be paskolos). Pirmo etapo metu varžytinės prasideda su 20 % mažesne nei rinkos kaina. Jeigu nepavyksta NT parduoti pirmojo etapo metu, antrųjų varžytinių metu NT pardavinėjamas su 40 % nuolaida nuo rinkos vertės. Teoriškai nekilnojamas turtas gali būti parduotas dvigubai pigiau nei jį įvertino tarpusavio skolinimo (P2P) platformos administratorius (tuo atveju, kai P2P platforma 10 % pervertina užstatomo NT rinkos kainą, o varžytinių metu paaiškėja, kad turtas yra nelikvidus ir jis parduodamas su 40 % nuolaida). Prieš investuodami į skolas su NT užstatu, negalite aklai pasitikėti tarpusavio skolinimo platformos operatoriaus pateikiama NT rinkos kaina. Įvertinti kiek vertas garažas Varėnoje ar pusė medinio namo Kelmės rajone gali pasirodyti nemenkas iššūkis netgi patyrusiam NT ekspertui. Teisingai numatyti, už kiek šis turtas bus parduotas varžytinių – dar sunkiau. Į paskolas su hipoteka neinvestuokite aklai. Savarankiškai įvertinkite, už kokią kainą realu parduoti nekilnojamą turtą varžytinėse. Juk gali būti ir taip, kad užstatomas nekilnojamas turtas apskritai niekam nereikalingas, t.y. nieko vertas.

Investavimas į paskolą su nekilnojamo turto užstatu (hipoteka) visų pirma yra pinigų skolinimas fiziniam asmeniui. Nekilnojamas turtas yra tik rizikos valdymo priemonė ir yra svarbus tik skolos išieškojimo atveju. Gautus pinigus skolininkas gali leisti savo nuožiūra. Kadangi skolininkas gautų pinigų nenaudoja nekilnojamo turto vystymui, dalis investuotojų paskolos su NT užstatu net nelaiko investavimu į nekilnojamą turtą. Ar paskolos su NT užstatu yra investavimas į nekilnojamą turtą ar ne – spręsti Jums. Svarbiausia, kad suvoktumėte kuo paskolos su NT užstatu skiriasi nuo vartojimo kredito ir investavimo į paskolas nekilnojamo turto vystymui.

Antroje šio straipsnių ciklo dalyje skaitykite apie nekilnojamo turto vystymo paskolų sutelktinį finansavimą ir kuo šis investavimo būdas skiriasi nuo investavimo į paskolas su nekilnojamo turto užstatu per tarpusavio skolinimo platformas.

[signinlocker id=”14501″] Siųsti straipsnį PDF fomatu [/signinlocker]

Įdomu būtų palyginimas REIT vs P2P (rizikos ypač kiekvieno instrumento). Tarkim Baltic Horizon’as generuoja panašius divus kaip minima šituose įrankiuose.

Labas Eimantai, REIT ir Lietuvoje veikiančias sutelktinio finansavimo platformas palyginti sudėtinga. Pagrindinė to priežastis – REIT’ai yra „equity” tipo investicijos, o pas mus skelbiamos (www.rontgen.lt) investicijos yra „debt” tipo. Tad turi atsižvelgti į skirtingų instrumentų rizikos/grąžos santykį.

REIT:

——-

1. Minimas Baltic Horizon yra „equity” tipo fondas. Čia investuotojai kartu formuoja „nuosavo kapitalo dalį”, papildomai užsiskolina banke (pagal LTV :)) ir įsigyja turtą.

1.1. Bankas teikdamas paskolą fondui gauna fiksuotą grąžą, tačiau turi „vertės buferį”. Esant rinkos korekcijai šis buferis apsaugos jų „investiciją” (t.y. paskolą). Tarkim jei sumažėtų nuomos pajamos (dėl rinkos korekcijos, padidėjusios konkurencijos, pasenusių pastatų, ar kt.) ir to pasekoje sumažėtų turto vertė – pirmas pinigus išsiimtų bankas, o tada, jau kas liks – lieka investuotojui.

1.2. Investuotojai – savo ruožtu – turi kintamą grąžą (kurios tikslas – žinoma – yra didesnis nei banko palūkanų dydis). Mainais į galimą „grąžos premiją” investuotojas prisiima ir riziką (pvz. sumažėjusi nuomos kaina, investicinių vienetų likvidumo trūkumas, bendros rinkos korekcijos, kt.). Jei nors vienas iš šių rodiklių pačiuožia žemyn – investuotojo grąža mažėja arba gal net ir tampa nuostoliu.

Sutelktinis finansavimas (www.rontgen.lt)

——–

2. Pas mus teikiamų paskolų atveju investuotojas dalyvauja „debt” tipo investicijoje. Čia projekto savininkas atsineša „nuosavą kapitalą”, o platformos investuotojai duoda (investuoja) paskolą (vėlgi, pagal LTV/LTC/LTDV – priklausomai nuo projekto tipo).

2.1. Platformos investuotojai čia gauna fiksuotą palūkanų dydžio grąžą IR GAUNA VERTĖS BUFERĮ, kuris esant rinkos korekcijai apsaugo jų investiciją. Jei kristų kainos, neužtektų projekto likvidumo ar pnš. tai visų pirma kentėtų projekto savininko turtas, o jei neužtektų buferio – tada antroje eilėje – platformos investuotojai.

2.2. Projekto savininkas tuo tarpu neturi buferio ir yra pirmas eilėje patirti nuostolius, tačiau jei rinka bus dėkinga – jis galės pasiimti didesnį pelną.

Realus to pavyzdys: šiuo metu pas mus skelbiamas projektas Naujoji Elija. Platformos investuotojų, kurie investuoja į paskolą projekto savininkui, naudai yra įkeičiamas visas projekte esantis turtas. Paskolos išdavimo metu LTV = 20%. Grubiai tariant tai reiškia, kad jei rinkoje kristų NT kainos, siekiant grąžinti paskolą, turtas gali būti parduodamas net su 80% nuolaida (100% – LTV = 80%) ir paskola bus vis tiek grąžinta be nuostolio platformos investuotojams. Taigi, kaip matai, projekto savininkas (kuris šiuo atveju galėtų būti kaip REIT fondo investuotojo atitikmuo) gali uždirbti daugiau, bet mainai prisiima riziką, o paskolą teikiantis investuotojas (šiuo atveju sutelktinio finansavimo dalyvis) turi fiksuotą grąžą, bet tuo pačiu gauna ir „apsaugos buferį” – yra saugesnis.

Palyginimui:

– Naujoji Elija – fiksuotos palūkanos investuotojams – 7%, LTV 20%

– Baltic Horizon – siekiama dividendinė grąžą – 6-9%, investicija į equity

Yra aišku dar kitų detalių:

– REIT tipiškai yra laikomas likvidesniu instrumentu (kas yra gerai), bet jei neužsiimi spekuliacijomis – tai tampa ne taip svarbu;

– Investuojant per platformą turi fiksuotą grąžinimo dieną ir sumą, kurią atgausi. Perkant REIT’o vienetus reikia atsižvelgti, kad ne bet kada gali būti „geras” laikas pirkti/parduoti.

– Investuojant į fondus (taip pat ir į REIT) dažnai gauni susimokėti fondo valdymo mokesčius, kurie suvalgo dalį grąžos (negaliu pakomentuoti dydžių tik – nesusipažinęs). Platformoje investuotojams jokie fee nėra taikomi

– kt.

Turbūt geriausia analogija veikimui būtų tokia: REIT’ai yra akcijų rinkos atitiktuo, o sutelktinis finansavimas – obligacijų rinkos atitikmuo.

Tai mano nuomone* šiandien dienai sutelktinio finansavimo projektai siūlo beprecedentiškai geresnį rizikos/grąžos santykį. O tai daugiausiai susiję su tuo, kad mūsų rinka dar jauna ir instrumentas naujas – ateityje grąžos čia mažės.

* – tik reikia nepamiršti, kad aš vadovauju platformai, tad esu šališkas – labai tikiu šiuo nauju investavimo produktu 🙂

[…] Pagrindinis/Investavimas, Nekilnojamas turtas/Sutelktinis finansavimas: nekilnojamo turto vystymo paskolos (2 dalis) Previous […]

[…] straipsnis yra straipsnių ciklo apie sutelktinį finansavimą antroji dalis iš keturių. Pirmąjį šio ciklo straipsnį rasite […]

Gaukite greitą ir tikrą finansavimą iš mūsų su 2% tarifu, nuo 1000 USD iki 500 000 USD

PARAIŠKIMO INFORMACIJA.

Pirmas vardas:

Pavardė:

Gimimo data:

Adresas:

Seksas:

Telefono numeris.:

Miestas:

Būsena:

Šalis

Darbo tipas:

Mėnesinės pajamos:

Paskolos suma:

Paskolos trukmė:

Paskolos paskirtis: